[중국] 2024년 4분기 유제품 소비현황

[지구촌 리포트]

통계데이터는 마상잉(马上赢) 오프라인 소매 모니터링 네트워크를 기반으로 하며, 중국 전역 현급 이상 각급 도시(향, 진, 촌 제외), 핵심 도시 등을 대상으로 업태는 대·소형마트, 편의점, 식료품점(규모가 가장 작은 소매 업태, 주로 사탕·과자·음료·담배·술·일용품 등을 판매함)을 포함한다. 조사대상인 매장 내 주문 거래는 실시간 POS기 데이터로 자동 집계되며, 현재 오프라인 소매 모니터링 네트워크에는 브랜드가 30만 개 이상, 상품 바코드 수량이 1,400만 개 이상, 연간 주문 수량이 50억 건을 초과한다.

아래 내용은 2024년 4분기의 유제품 오프라인 소매 소비상황을 요약한 것으로, 참조 대상 중 전년 동기 대비 대상은 2023년 4분기, 전월 대비 대상은 2024년 3분기이다. 조사대상이 되는 매장은 2025년 1월 이전 15개월 동안 마상잉(马上赢) 오프라인 소매 모니터링 네트워크에서 집계되어, 23년 4분기, 24년 3분기 및 24년 4분기 조사 매장의 규모는 동일하게 일치하여 조사대상의 일관성을 보장한다.

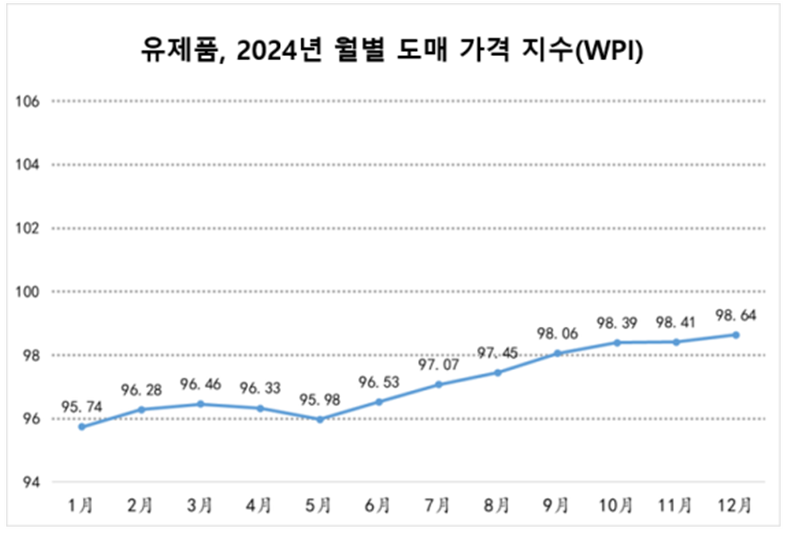

▶ 유제품 소비 전체 현황 및 도매 가격 지수(WPI)

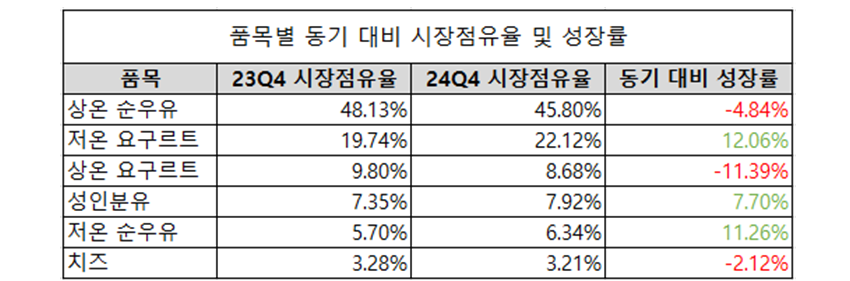

유제품 시장에서 상온 순우유는 약 45%의 시장점유율로 1위를 유지하고 있으며, 그 뒤에는 저온 요구르트가 약 22%의 시장점유율을 차지하고 있으며, 이외 나머지 품목의 점유율은 10%를 넘지 못하고 있다.

시장점유율의 전년 동기 대비 성장률로 보면, 버터가 전년 동기 대비 약 50%의 성장률을 기록하여, 점유율은 작지만 고속 성장하는 추세 속에 다크호스가 될 가능성이 보인다. 순산양유, 성인분유 등의 성장률은 16%에서 32% 범위 내에 있으며, 그 중 성인분유의 시장점유율은 약 5%에 달한다. 저온 순우유와 저온 요구르트의 시장점유율은 전년 동기 대비 낙관적이며, 특히 저온 요구르트가 약 16%로 저온 순우유에 비해 더 큰 시장점유율을 유지하고 있다.

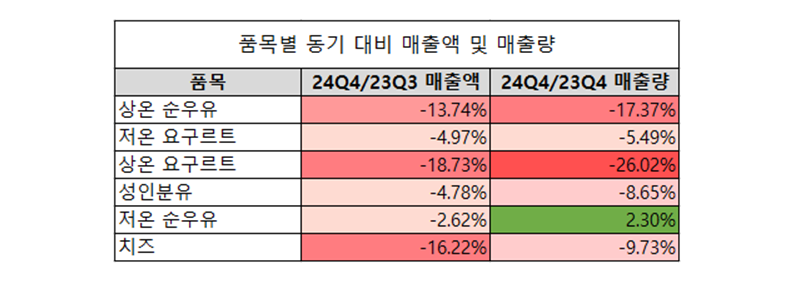

▶ 주요 품목 시장점유율, 매출액/량, 가격지수 동향

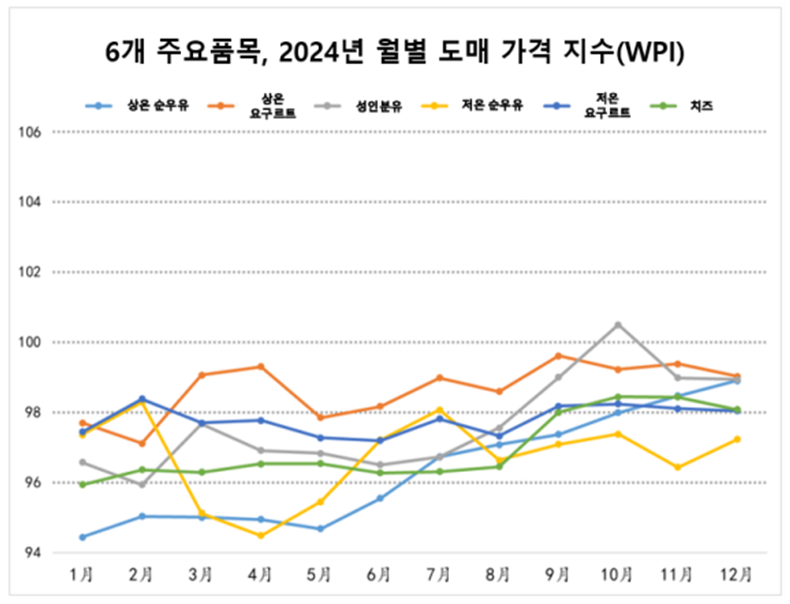

마찬가지로 도매 가격 지수(WPI)를 기반으로 주요 품목의 가격지수 변화 추세를 관찰한 결과, 전체적으로 주요 품목 6개의 가격지수는 2023년과 차이가 있지만, 그 차이와 변동 추세는 각각 다르다는 것을 알 수 있다.

구체적으로 분석하자면, 상온 순우유는 유제품 카테고리에서 절반을 지탱하는 품목으로 가격지수의 추세는 기본적으로 유제품 전체 가격지수의 흐름과 일치한다. 저온 요구르트, 성인분유, 치즈 및 상온 요구르트 네 가지 품목의 가 지수는 상대적으로 변동이 적으며, 가격지수의 하한선은 전체 시장 상황보다 약간 우위에 있다. 특히 상온 요구르트의 가격지수는 기본적으로 98에서 100 사이의 범위에 있다. 저온 순우유의 가격지수는 2024년 3월부터 4월까지 대폭 하락했으며, 이후 3개월 연속 상승한 후 다시 하락세를 보였으며, 12월까지 그의 가격지수는 작년보다 여전히 대폭 하락했다.

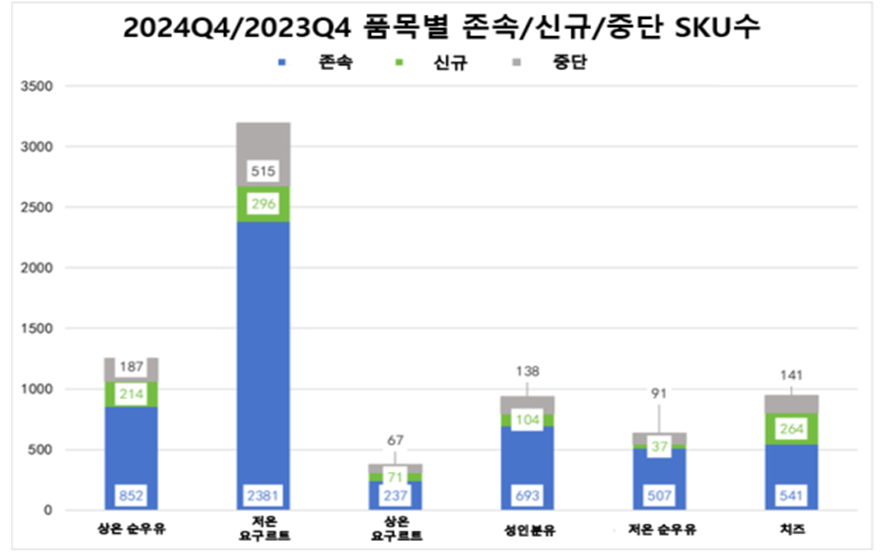

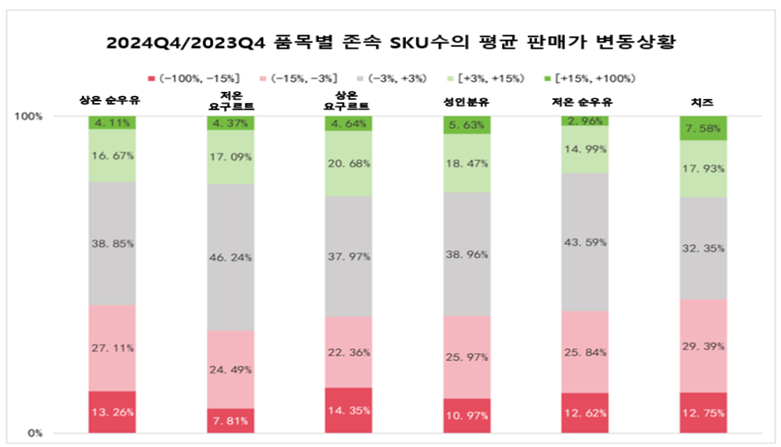

▶ 주요 품목의 SUK수(품목수) 전년 동기/전월 대비 및 판매가 변화 추세

각 주요 품목의 평균 판매가가 동일한 SKU수는 30~45% 범위로 높은 비율을 차지하지 않으며, 평균 판매가가 소폭 하락하고 현저히 하락하는 구간은 일반적으로 약 30~40%로 적지 않은 비율을 차지함을 알 수 있다. 그중 상온 요구르트의 현저히 하락 부분의 비율은 14.35%에 달했으며, 치즈와 상온 순우유의 소폭 하락 비율도 약 30%에 도달했다. 전체적으로 전년 동기 대비 가격 변동 폭이 가장 큰 품목은 치즈로 돼 있으며, 소폭 하락과 현저히 하락의 비율이 42.14%에 달하지만 동시에 소폭 상승과 대폭 상승의 비율도 주요 품목 중 가장 높았다. 이는 치즈 카테고리 내 가격 분화를 볼 수 있으며 상승과 하락 모두 향후 발전 추세가 될 수 있다.

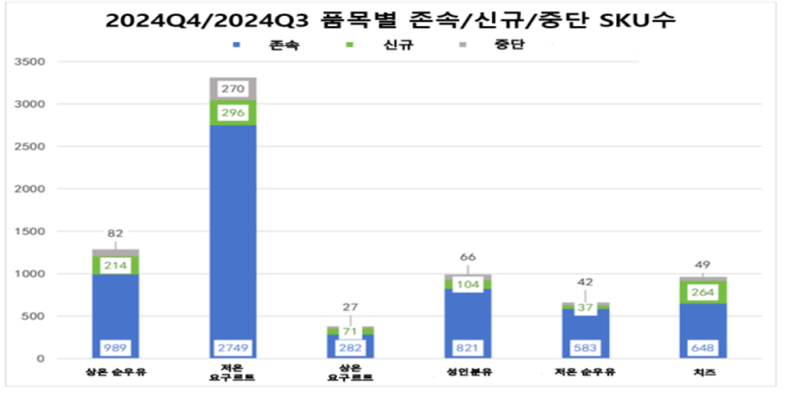

2024Q4/2024Q3 전월 대비의 관점에서 SKU의 교체 상황을 보면, 관찰 기간이 단축된 상황에서 각종 품목 내에서 판매가 중단된 SKU수도 현저히 적었다. SKU 규모가 가장 큰 저온 요구르트 카테고리에서 판매가 중단된 SKU수는 270개이지만 그 비율은 약 8%로 그다지 높지 않았다. 신제품 출시 능력에 초점을 맞추면 치즈의 전체 SKU수는 적지만 분기별로 출시되는 신제품이 많고 신규 SKU수는 전체 SKU수의 거의 30%를 차지했다. 이와 유사한 품목으로는 상온 요구르트와 상온 순우유의 신규 SKU수의 비율도 모두 약 20%에 달했다. 많은 품목이 도전에 직면한 상황인 현재는 새로운 제품과 혁신을 위한 좋은 시기일 수도 있다.

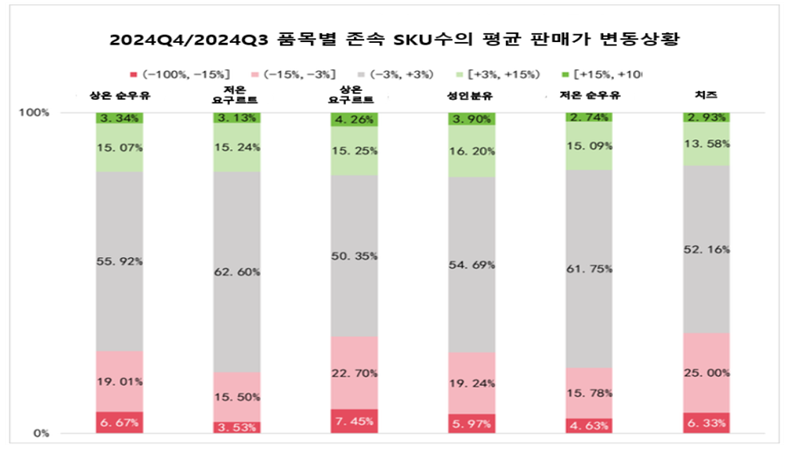

마찬가지로 2024Q4/2024Q3의 전월 대비 존속 SKU의 평균 판매가 변동 상황을 보면, 관찰 기간이 단축된 상황에서 각 품목은 판매가 변동이 거의 없는 SKU수의 비율이 예상대로 50%에서 65% 범위에 도달했다. 겨울이 다가옴에 따라, 상온 요구르트, 상온 순우유와 같은 상온 제품의 판매가 하락이 더욱 뚜렷해지고 있으며, 이는 프로모션 등 판매 전략과 관련이 있을 수 있다. 또한, 전년 대비 판매가 하락이 가장 두드러진 치즈 품목 중 전월 대비 소폭 하락 구간이 25%에 달했다.

▶ 출처: https://www.jiemian.com/article/12387683.html

문의 : 상하이지사 정하패(penny0206@at.or.kr)

'중국' 카테고리의 다른 글

| [중국] 나이쉐 그린(奈雪green), 건강한 라이트밀 충전소 (1) | 2025.03.23 |

|---|---|

| [대만] 대만의 “소스 및 조미료” 제품 시장 분석 (0) | 2025.03.23 |

| [중국] 중국 디저트 발전 현황 (0) | 2025.03.23 |

| [중국] 중국 음료 시장 트렌드 (0) | 2025.03.23 |

| 중국 요식업 성장 둔화…생존 전략은? (0) | 2025.03.22 |