- 트렌드

- 러시아연방

- 모스크바무역관

- 2024-11-25

- 출처 : KOTRA

주요 브랜드의 러시아 철수 등으로 주춤했던 2022년 이후 반등

안정적인 딜리버리 시스템과 테이크아웃 문화 확산 속 시장 성장

한국은 대 러시아 인스턴트 커피 6위 수출국 (HS code 2101.11 기준)

1. 러시아 커피 시장 개요

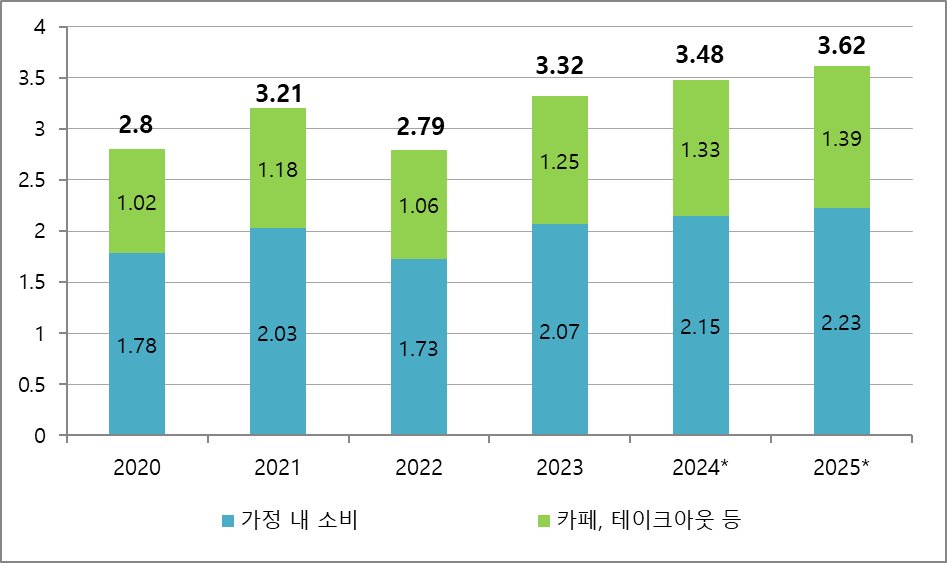

<러시아 커피 시장규모>

(단위: US$ 십억)

* 주: 2024년은 예상치, 2025년은 전망치

[자료: Statista]

러시아 커피 시장은 2022년에 제재 영향으로 크게 주춤했다가 2023년 이를 회복, 사태 이전보다 더 확대된 33억 2000만 달러 규모로 성장했다. 대러 제재는 커피 시장을 포함한 러시아 소비 시장 전반에 영향을 주었고 앞으로도 그 영향은 지속될 것으로 보인다. 루블화 가치 하락에 따른 공급가 상승 및 물류난으로 인한 공급 불안정은 2022-2023년 비즈니스 여건을 어렵게 만들었다는 것이 전문가들의 분석이다.

그럼에도 불구하고 2024년 및 2025년 러시아 커피 시장은 각각 전년 대비 5%씩 성장할 것으로 전망된다. 특히 2024년 1~9월 러시아 내 테이크아웃 커피 구매 건수는 가격 상승에도 불구 전년 동기 대비 14% 증가한 바 있다. 이는 동기간 차(茶) 판매량이 6.2% 감소한 것과 대비되는 수치이기도 하다. 이러한 커피시장의 주요 성장원인으로는 러시아인들의 실질소득 증가, 커피 무인 판매기의 대중화, 외식 및 테이크아웃 문화 일상화, 유행에 민감한 젊은 층들의 심리 등이 언급된다.

한편, 대러 제재는 커피시장 성장에 하방요인으로 작용하는데, 가령 주요 브랜드들이 러시아에 원두 공급을 중단한 것과 커피 가공 일부 설비들이 제재품목에 포함될 수 있다는 것이 예시가 될 수 있다. 또한, 커피 자체는 비제재 품목으로서 대금결제에 큰 무리가 없어야 하지만, 최근 강화된 2차 제재로 인해 러시아에 소재한 기업/개인과 거래 자체를 거부하고 있는 은행들도 생겨나고 있다는 점도 하방요인으로 작용하고 있다.

2. 수입 동향

<2021-2023년 러시아 인스턴트 커피(HS Code 2101.11) 수입 통계>

(단위: US$ 천)

| 순위 | 국가 | 2021 | 2022 | 2023 | 점유율(%) (2023) | 증감률(%) ('23/'22) |

| 전체 | 329,119 | 239,194 | 229,300 | 100 | △4.1 | |

| 1 | 인도 | 56,126 | 77,844 | 73,303 | 32 | △5.8 |

| 2 | 독일 | 51,651 | 48,037 | 58,784 | 25.6 | +22.4 |

| 3 | 스위스 | 31,727 | 25,200 | 21,488 | 9.4 | △14.7 |

| 4 | 에콰도르 | 16,665 | 12,377 | 19,102 | 8.3 | +54.3 |

| 5 | 브라질 | 47,129 | 23,184 | 13,334 | 5.8 | △42.5 |

| 6 | 한국 | 12,163 | 8,718 | 11,724 | 5.1 | +34.5 |

| 7 | 인도네시아 | 1,423 | 2,756 | 9,128 | 4 | +231.2 |

| 8 | 네덜란드 | 2,699 | 2,707 | 8,215 | 3.6 | +203.5 |

| 9 | 핀란드 | 442 | 4,905 | 4,310 | 1.9 | △12.1 |

| 10 | 베트남 | 39,143 | 19,187 | 2,955 | 1.3 | △84.6 |

[자료: Global Trade Atlas, 2024.11.02]

2022년 러시아의 인스턴트 커피(HS Code 2101.11) 수입액은 대러 제재의 시작과 주요 브랜드들의 러시아 철수로 전년 대비 30% 급감했다. 러시아는 우호국으로부터의 수입 다변화 및 병행수입 등을 통해 대응했지만 2023년 수입액 역시 전년 대비 4.1% 감소한 2억 2,900만 달러를 기록했다.

주요 수입 원산지로는 인도가 2023년 기준 7,330만 달러로 집계, 전체 32%의 비중으로 1위를 차지했다. 독일(25.6%), 스웨덴(9.4%), 에콰도르(8.3%), 브라질(5.8%) 등이 그 뒤를 이었으며, 2023년 기준 한국산 수입은 전년 대비 34.5% 증가하여 전체 6위를 차지했다. 인스턴트 커피(HS Code 2101.11)은 인스턴트 커피 그 자체(HS Code 2101.11.1000)와 커피의 추출물, 에센스, 농축물(HS Code 2101.11.9000으로 구분된다.

<2021-2023년 러시아 커피 조제품(HS Code 2101.12) 수입 통계>

(단위: US$)

| 순위 | 국가 | 2021 | 2022 | 2023 | 점유율(%) (2023) |

증감률(%) ('23/'22) |

| 전체 | 44,094 | 45,199 | 42,685 | 100 | △5.6 | |

| 1 | 한국 | 8,322 | 11,560 | 12,734 | 29.8 | +10.2 |

| 2 | 스위스 | 8,646 | 10,343 | 9,957 | 23.3 | △3.7 |

| 3 | 인도네시아 | 8,311 | 8,067 | 5,895 | 13.8 | △26.9 |

| 4 | 베트남 | 1,747 | 2,824 | 3,801 | 8.9 | +34.6 |

| 5 | 말레이시아 | 1,469 | 5,711 | 2,820 | 6.6 | △50.6 |

| 6 | 중국 | 15 | 205 | 1,543 | 3.6 | +652 |

| 7 | 이탈리아 | 1,129 | 1,226 | 1,219 | 2.9 | △0.6 |

| 8 | 튀르키예 | 374 | 620 | 1,078 | 2.5 | +73.8 |

| 9 | 카자흐스탄 | N/A | 495 | 876 | 2.1 | +77 |

| 10 | 폴란드 | 239 | 586 | 596 | 1.4 | +1.7 |

[자료: Global Trade Atlas, 2024.10.02]

2023년 러시아의 커피 조제품(HS Code 2101.12) 수입은 전년 대비 약 5% 감소한 4,270만 달러 규모로 집계되었다. 글로벌 주요 브랜드이 주로 공급하던 인스턴트 커피류와 달리 커피 조제품은 완성된 공산품으로서 수입이 비교적 안정적으로 지속된 것으로 보여진다. 원산지 순으로는 한국이 전체 수입량의 29.8%로 1위를 차지했으며, 수입 규모도 전년 대비 10.2% 증가한 1,300만 달러 규모로 나타났다. 스위스(23.3%), 인도네시아(13.8%) 등이 뒤를 이었다.

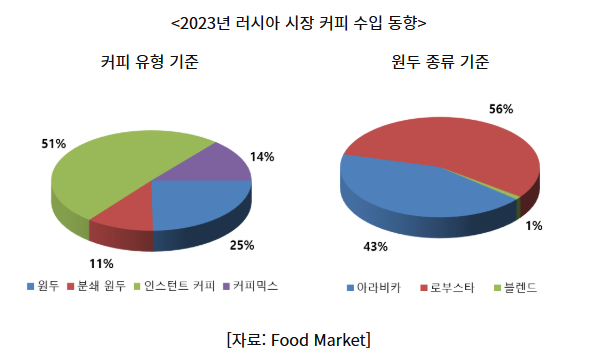

유형별 커피 수입 동향을 살펴보자면, 인스턴트 커피가 가장 큰 비중을 차지했으며(전체 수입의 51%), 원두는 전체 수입의 약 4분의 1 비중을 차지했고, 그 외 커피믹스(14%), 분쇄 원두(11%) 등 순으로 수입되었다. 수입 커피의 원두 종류 별로는 로부스타가 56%로 가장 큰 비중을 차지했으며, 아라비카는 최근 점유율이 감소하는 추세로 2023년 기준 43%를 차지했다.

3. 러시아 커피 소비 추세 변화

2022년 봄 이탈리아 유명 카페 프렌차이즈 Illy 사는 러시아에서의 영업을 전면 중단했지만 제 3국을 통한 자사 제품의 우회 수출은 막지 않았다. 이러한 공급 구조는 가격에 큰 영향을 미쳤고, Illy 사 제품 가격은 이전보다 크게 올라 현재 250g 한 팩 기준 800루블(약 8달러) 정도의 가격을 형성하고 있다. 오른 가격에도 불구하고 Illy 사 제품은 시장에서 여전히 인기를 누리고있다. Lavazza 사 역시 러시아 시장 철수를 선언했지만 제품은 여전히 러시아에서 구매가 가능하다. 철수 전 Lavazza 제품은 이탈리아산 커피 중에서 가장 큰 인기를 누렸다. 현재 Lavazza 제품은 공식 공급업체의 홈페이지나 주요 마켓플레이스를 통해 구매가 가능하다. 그렇지만 가품들과 대체품들이 등장하게 되면서 Lavazza 제품 판매율은 이전보다 59% 감소한 것으로 집계되고 있다.

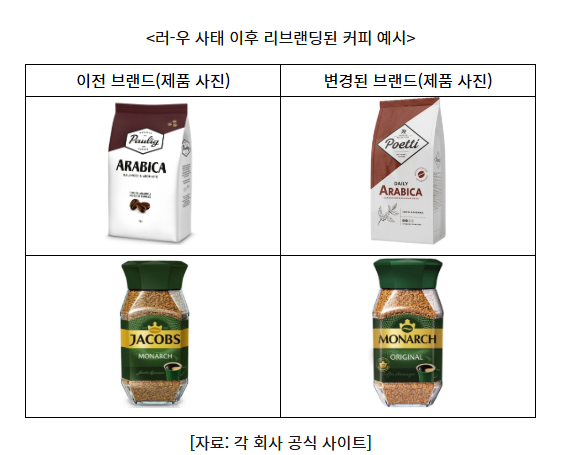

핀란드 Paulig 사도 마찬가지로 러시아 시장에서 철수를 선언했고, 사업체 및 트베르(Tver) 시 소재 공장은 재러시아 인도인 사업가에게 매각했다. 회사명은 Milfoods, 제품명은 Poetti로 각각 변경되었다. 네덜란드 JDE Peet's 사는 2022년 대러 제재 부과 이후에도 제품 판매를 중단하지 않았으며, 다만 제품명만 기존의 Jacobs에서 Monarch로 변경했다.

전반적인 커피 가격 동향을 살펴보자면 2023년 기준 가격은 전년 대비 15% 정도 인상되었다. 전문가들은 그 원인으로 제재로 인한 수입 커피 원료 공급 차질 및 환율 상승을 지목하였다. 또한 2024년 말 현재 전문가들은 브라질과 베트남에서의 가뭄으로 인한 커피 수확량 감소로 향후 러시아 내 커피 가격이 최대 20-30% 상승할 수 있다고 전망하고 있다.

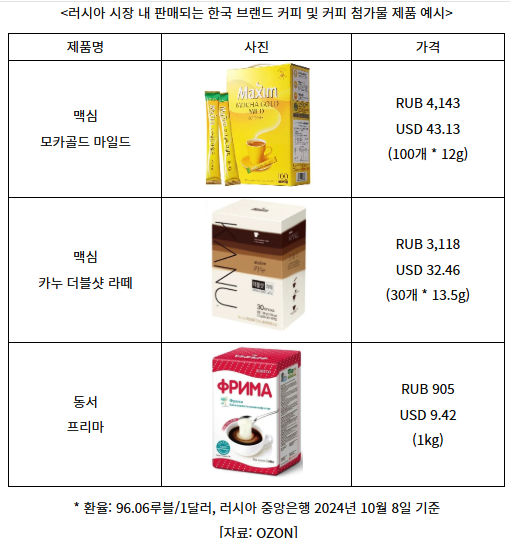

4. 러시아 시장 내 한국 커피 브랜드

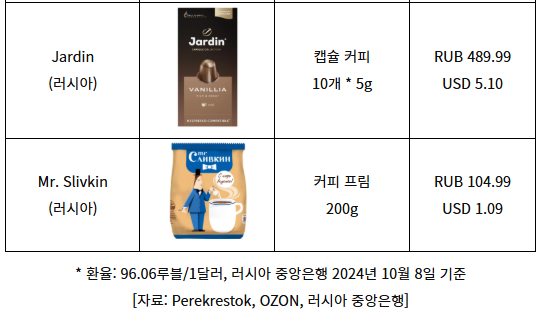

러시아 소비자들은 한국산 커피를 주로 한국 커피 전문점이나 Wildberries, Ozon, Megamarket 등과 같은 전자상거래 플랫폼을 통해 구입하고 있다. 주요 상품으로는 맥심 인스턴트 커피 및 동서 프리마를 들 수 있다. 이들 제품의 가격은 기존 러시아 시장 내 인기 제품과 비슷하거나 살짝 비싼 편으로, 이는 점유율 확대에 장벽으로 작용하고 있다. 소비자들은 인지도가 높은 제품을 저렴한 가격에 구입하려는 경향이 있기 때문이다.

5. 기업 및 판매 동향

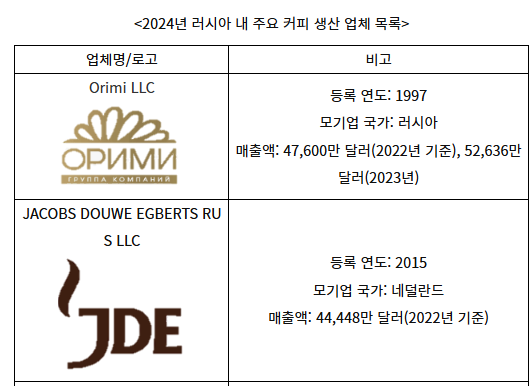

러시아 커피 시장은 러시아 자국 브랜드 및 외국 브랜드로 나누어진다. 높은 점유율을 차지한 외국 브랜드로는 JDE Peet's(네덜란드 Jacobs 브랜드), Nestle(스위스 Nescafe 브랜드), Egoiste(독일 Egoiste 브랜드) 등이 있다. 2023년 현재 외국 브랜드의 점유율이 여전히 높은 상황으로, 전체 시장의 69% 이상을 차지하고 있다. 러시아 브랜드의 점유율은 31% 정도이다. 주요 업체로는 Orimi Trade(Jockey and Jardin 브랜드), Milfoods(Poetti 브랜드, 핀란드 Paulig 사의 후신), Jacobs Douwe Egberts Rus (Jacobs, Carte Noir, L'OR, Maxim, Moccona, Maxwell House 등의 브랜드 라이선스를 러시아 내에서 보유하고 있는 업체) 등이 있다.

6. 시사점

러시아 커피 시장은 향후 몇 년간 국제 경제 상황, 물류난, 소비자 선호 변화 등에 따라 도전과 기회를 맞을 것으로 보인다. 러시아 업체들이 일부 외국 기업의 철수로 발생한 점유율 공백을 적극적으로 공략하고 있는 가운데, 수입 의존도는 여전히 높은 수준을 유지하고 있다. 다만, 제재 영역이 아닌 만큼 공백 발생 정도는 작고, 병행수입도 잘 이루어지고 있는 편이라 제재 품목만큼이나 경쟁구도 재편이 심하게 일어나지는 않고 있다. 다만, 러시아인들의 가파른 실질 임금 상승과 젊은 소비층의 증가로 커피 소비량은 점점 더 많아질 것이라는 것이 전문가들의 의견이다. 커피 전문 조제 기업 Milfoods 모스크바 영업사무소 인터뷰에 따르면, 최근 배달 서비스의 확산과 외식 문화의 대중화로 특히나 테이크아웃 커피 부문에서 수요가 크게 증가하고 있으며, 관련 제품의 납품 실적도 꾸준히 올라가고 있다고 한다. 한편, 2023년 한국의 대러시아 인스턴트 커피(HS Code 2101.11) 수출은 전년 동기 대비 34.3% 증가한 1200만 달러를 기록했으며, 2024년 1-9월 기준으로는 전년 동기 대비 17.8% 감소한 8000만 달러를 기록하였다.

[자료: Statista, Global Trade Atlas, Food Market, RBC Analytics, Perekrestok, OZON, 러시아 중앙은행, KOTRA 모스크바무역관 자료 종합]

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

'러시아' 카테고리의 다른 글

| [러시아] 러시아-북한 농식품 부문 협력 확대 (3) | 2024.11.30 |

|---|---|

| [러시아] 건강한 식습관 선도 제조업체 브쿠스빌(VkusVill) (4) | 2024.11.30 |

| [러시아] 국가두마(연방의회 하원), 필수식품 부가가치세(VAT) 인하 제안 (2) | 2024.11.26 |

| [러시아] 러시아 소비자들의 즉석식품 소비 실태 관련 설문조사 (1) | 2024.11.26 |

| [러시아] 즉석식품 시장 규모 확대 (0) | 2024.11.19 |